Registrul de evidenta fiscala PFA 2025: Cine trebuie sa il completeze, termen si model

de Alina Ilie la 10 Sep. 2025

Copierea de continut din prezentul site este supusa regulilor precizate in Termeni si conditii! Click aici.

Prin utilizarea siteului sunteti de acord, in mod implicit cu Termenii si conditiile! Orice abatere de la acestea constituie incalcarea dreptului nostru de autor si va angajeaza raspunderea!

Prin utilizarea siteului sunteti de acord, in mod implicit cu Termenii si conditiile! Orice abatere de la acestea constituie incalcarea dreptului nostru de autor si va angajeaza raspunderea!

X

Cuprins

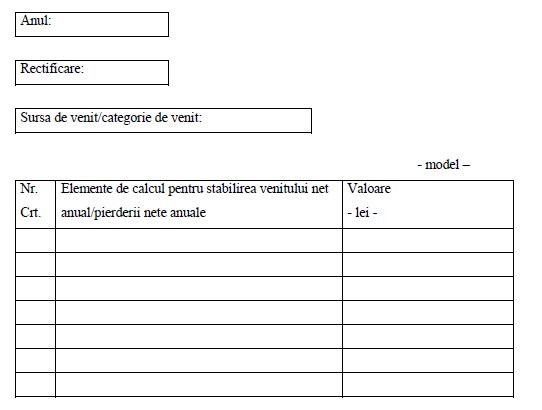

Registrul de evidenta fiscala reprezinta un instrument esential pentru contribuabili in ceea ce priveste organizarea si raportarea corecta a informatiilor fiscale. Completarea corecta a Registrului de evidenta fiscala are o importanta majora, acesta fiind documentul in baza caruia contribuabilul persoana fizica se autoimpune, atat pentru impozit, cat si pentru contributii.

Cine este obligat sa completeze registrul

Copiaza Link-ul catre aceasta sectiune: Cine este obligat sa completeze registrul

Copiaza Link-ul catre aceasta sectiune: Cine este obligat sa completeze registrulContribuabilii pentru care venitul net anual se stabileste in sistem real sunt contribuabilii care obtin urmatoarele categorii de venituri:

Radiere SRL PFA II IF

Cartea Verde a impozitului pe venit si a contributiilor

3 culturi profitabile - Goji Merisoare Aronia

--> Venituri din activitati independente

Potrivit art. 68 alin. (1) din Codul fiscal, venitul net anual din activitati independente se determina in sistem real, pe baza datelor din contabilitate, ca diferenta intre venitul brut si cheltuielile deductibile efectuate in scopul realizarii de venituri, cu exceptia situatiilor in care sunt aplicabile prevederile art. 681 (veniturile din activitati independente realizate in baza contractelor de activitate sportiva) si art. 69 (pe baza normelor de venit).

Contribuabilii pentru care determinarea venitului anual se efectueaza in sistem real au obligatia sa completeze Registrul de evidenta fiscala, in vederea stabilirii venitului net anual, conform art. 68 alin. (8) din Codul fiscal.

ANAF verifica daca aveti Registrul de Evidenta Fiscala, completat conform noilor modificari legislative!

Va oferim informatii complete despre intocmirea corecta a acestui document! Veti avea un Registru impecabil, actualizat! Click aici >>

-- > Venituri din cedarea folosintei bunurilor

Veniturile din cedarea folosintei bunurilor sunt veniturile, in bani si/sau in natura, provenind din cedarea folosintei bunurilor mobile si imobile, obtinute de catre proprietar, uzufructuar sau alt detinator legal, altele decat veniturile din activitati independente.

Persoanele fizice care realizeaza venituri din cedarea folosintei bunurilor din derularea unui numar mai mare de 5 contracte de inchiriere la sfarsitul anului fiscal, incepand cu anul fiscal urmator, califica aceste venituri in categoria venituri din activitati independente si le supun regulilor de stabilire a venitului net pentru aceasta categorie.

Sunt considerate venituri din cedarea folosintei bunurilor si veniturile obtinute de catre proprietar din inchirierea in scop turistic a camerelor situate in locuinte proprietate personala, indiferent de numarul de locuinte in care sunt situate acestea.

Inchirierea in scop turistic de catre proprietari a camerelor situate in locuintele proprietate personala, altele decat cele care constituie structuri de primire turistica, potrivit legislatiei specifice, reprezinta oferirea posibilitatii de sedere pentru o perioada de minimum 24 de ore si maximum 30 de zile intr-un an calendaristic oricarei persoane care calatoreste in scop turistic in afara mediului sau obisnuit de viata.

Veniturile realizate din inchirierea in scop turistic a unui numar de camere cuprins intre unu si 5 camere inclusiv, in cursul unui an fiscal, se determina pe baza normei anuale de venit.

In cazul depasirii numarului de 5 camere de inchiriat in cursul aceluiasi an fiscal, determinarea venitului se efectueaza pe baza normei anuale de venit pentru intregul an fiscal.

In cazul depasirii numarului de 5 camere de inchiriat in cursul anului fiscal, incepand cu anul fiscal urmator determinarea venitului net se realizeaza in sistem real si se supune impunerii potrivit prevederilor cap. II - Venituri din activitati independente -Cod fiscal.

Stabilirea venitului net anual din cedarea folosintei bunurilor:

- Venitul brut din cedarea folosintei bunurilor din patrimoniul personal, altele decat veniturile din arendarea bunurilor agricole, reprezinta totalitatea sumelor in bani si/sau echivalentul in lei al veniturilor in natura stabilite potrivit contractului incheiat intre parti, pentru fiecare an fiscal, indiferent de momentul incasarii acestora. Venitul brut se majoreaza cu valoarea cheltuielilor ce cad, conform dispozitiilor legale, in sarcina proprietarului, uzufructuarului sau a altui detinator legal, daca sunt efectuate de cealalta parte contractanta.

- In cazul veniturilor obtinute din inchirierea bunurilor mobile si imobile din patrimoniul personal, venitul brut se stabileste pe baza chiriei prevazute in contractul incheiat intre parti pentru fiecare an fiscal, indiferent de momentul incasarii chiriei.

- In cazul veniturilor din cedarea folosintei bunurilor, altele decat veniturile din arenda si din inchirierea in scop turistic a camerelor situate in locuinte proprietate personala, venitul brut reprezinta venitul impozabil.

- In situatia in care chiria reprezinta echivalentul in lei al unei valute, venitul brut anual se determina pe baza chiriei lunare evaluate la cursul de schimb mediu anual al pietei valutare, comunicat de Banca Nationala a Romaniei, din anul de realizare a venitului.

- In cazul veniturilor obtinute din arendarea bunurilor agricole din patrimoniul personal, venitul brut se stabileste pe baza raportului juridic/contractului incheiat intre parti si reprezinta totalitatea sumelor in bani incasate si/sau echivalentul in lei al veniturilor in natura primite.

- In cazul in care arenda se exprima in natura, evaluarea in lei se face pe baza preturilor medii ale produselor agricole, stabilite prin hotarari ale consiliilor judetene si, respectiv, ale Consiliului General al Municipiului Bucuresti, ca urmare a propunerilor directiilor teritoriale de specialitate ale Ministerului Agriculturii si Dezvoltarii Rurale, hotarari ce trebuie emise inainte de inceperea anului fiscal. Aceste hotarari se transmit, in cadrul aceluiasi termen, directiilor generale regionale ale finantelor publice, pentru a fi comunicate unitatilor fiscale din subordine.

- In cazul in care preturile medii ale produselor agricole, stabilite initial, au fost modificate in cursul anului fiscal de realizare a venitului, noile preturi pentru evaluarea in lei a veniturilor din arenda exprimate in natura, pentru determinarea bazei impozabile, se aplica incepand cu data de 1 a lunii urmatoare comunicarii acestora catre directiile generale regionale ale finantelor publice.

- Venitul net din arenda se stabileste la fiecare plata prin deducerea din venitul brut a cheltuielilor determinate prin aplicarea cotei de 40% asupra venitului brut.

- Impozitul pe veniturile din arenda se calculeaza prin retinere la sursa de catre platitorii de venit la momentul platii venitului, prin aplicarea cotei de 10% asupra venitului net, impozitul fiind final.

- Impozitul astfel calculat si retinut pentru veniturile din arenda se plateste la bugetul de stat pana la data de 25 inclusiv a lunii urmatoare celei in care a fost retinut.

-Contribuabilii care obtin venituri din cedarea folosintei bunurilor din patrimoniul personal, altele decat veniturile din arendarea bunurilor agricole si veniturile din inchirierea in scop turistic a camerelor situate in locuinte proprietate personala au dreptul sa opteze pentru determinarea venitului net in sistem real, pe baza datelor din contabilitate, potrivit prevederilor art. 68. Contribuabilii care obtin venituri din cedarea folosintei bunurilor si nu determina venitul net din cedarea folosintei bunurilor in sistem real, pe baza datelor din contabilitate, potrivit prevederilor art. 68, nu au obligatii de completare a Registrului de evidenta fiscala si de conducere a evidentei contabile.

- Optiunea de a determina venitul net in sistem real, pe baza datelor din contabilitate, potrivit prevederilor art. 68, este obligatorie pentru contribuabil pe o perioada de 2 ani fiscali consecutivi si se considera reinnoita pentru o noua perioada daca contribuabilul nu solicita revenirea la sistemul anterior, prin completarea corespunzatoare a declaratiei unice privind impozitul pe venit si contributiile sociale datorate de persoanele fizice si depunerea formularului la organul fiscal competent pana la data de 25 mai inclusiv a anului urmator expirarii perioadei de 2 ani. in cazul contribuabililor care incep activitatea in cursul anului fiscal, optiunea pentru determinarea venitului net in sistem real se exercita in termen de 30 de zile de la inceperea activitatii.

Ce nu se inregistreaza in Registrul de evidenta fiscala?

Copiaza Link-ul catre aceasta sectiune: Ce nu se inregistreaza in Registrul de evidenta fiscala?

Copiaza Link-ul catre aceasta sectiune: Ce nu se inregistreaza in Registrul de evidenta fiscala?---> sumele primite sub forma de credite bancare sau de imprumuturi de la persoane fizice sau juridice;

--> sumele primite ca despagubiri;

--> sumele sau bunurile primite sub forma de sponsorizari si mecenat, conform legii, sau donatii.

--> TVA dedusa potrivit regulilor prevazute in titlul VII "Taxa pe valoarea adaugata"

In cazul unei PFA inregistrata in scopuri de TVA conform art. 316 din Codul fiscal, TVA dedusa potrivit regulilor prevazute in titlul VII "Taxa pe valoarea adaugata" din Codul fiscal, nu reprezinta cheltuiala si nu se inregistreaza in Registrul de evidenta fiscala. In cazul unei PFA neinregistrata in scopuri de TVA, taxa pe valoarea adaugata platita la achizitia unui bun ori a unui serviciu se include in costul bunului sau serviciului achizitionat. Astfel, TVA achitata devine cheltuiala si se inregistreaza in Registrul de evidenta fiscala.

Modificarea Registrului de evidenta fiscala

Copiaza Link-ul catre aceasta sectiune: Modificarea Registrului de evidenta fiscala

Copiaza Link-ul catre aceasta sectiune: Modificarea Registrului de evidenta fiscalaRegistrul de Evidenta Fiscala PFA: Lucrarea va permite sa intelegeti exact prevederile legislative in vigoare, sa identificati zonele unde puteti gresi, sa gestionati totul corect sa fiti pregatit impecabil in cazul unui control ANAF!

Autor: Alina Ilie

Alina Ilie s-a alaturat echipei PortalPFA.ro in anul 2020 pentru a prezenta cele mai importante noutati din domeniul fiscal-contabil. In prezent scrie pentru dumneavoastra despre tot ceea ce inseamna proceduri fiscale, gestionarea taxelor si a impozitelor, obligatii legale PFA, aplicarea corecta a TVA , cu accent pe explicarea detaliata a CE este important de retinut, CUM ne afecteaza aceste informatii si DE CE este bine sa aplicam corect legea actualizata.

Alina Ilie s-a alaturat echipei PortalPFA.ro in anul 2020 pentru a prezenta cele mai importante noutati din domeniul fiscal-contabil. In prezent scrie pentru dumneavoastra despre tot ceea ce inseamna proceduri fiscale, gestionarea taxelor si a impozitelor, obligatii legale PFA, aplicarea corecta a TVA , cu accent pe explicarea detaliata a CE este important de retinut, CUM ne afecteaza aceste informatii si DE CE este bine sa aplicam corect legea actualizata.

Ti-a placut acest articol? Recomanda-l prietenilor:

Articole pe acelasi subiect

Cele mai citite stiri

Registrul de evidenta fiscala PFA 2025: Cine trebuie sa il completeze, termen si model

Citeste mai mult

Cum inchizi un PFA in 2025: Procedura completa si acte necesare

Citeste mai mult

SAGA pentru PFA: Pasii de urmat pentru inregistrarea unei operatiuni, atentionari si recomandari

Citeste mai mult

PFA inregistrata in Registrul Agricultorilor: Obligatii declarative si termene fiscale

Citeste mai mult

Persoana in intretinerea PFA: Cum se completeaza Declaratia Unica privind asigurarea la sanatate

Citeste mai mult