Declaratia unica 2023: care sunt modificarile?

de Viorica Ghinea la 16 Ian. 2023

Copierea de continut din prezentul site este supusa regulilor precizate in Termeni si conditii! Click aici.

Prin utilizarea siteului sunteti de acord, in mod implicit cu Termenii si conditiile! Orice abatere de la acestea constituie incalcarea dreptului nostru de autor si va angajeaza raspunderea!

Prin utilizarea siteului sunteti de acord, in mod implicit cu Termenii si conditiile! Orice abatere de la acestea constituie incalcarea dreptului nostru de autor si va angajeaza raspunderea!

X

Luand in considerare avalansa de modificari fiscale introduse prin OG 16/2022, persoanele fizice vizate trebuie sa stie ca declaratia unica din 2023 va trebui complectata tinandu-se cont atat de regimul fiscal vechi, cat si de cel nou la capitolul pentru estimarea situatiei din 2023.

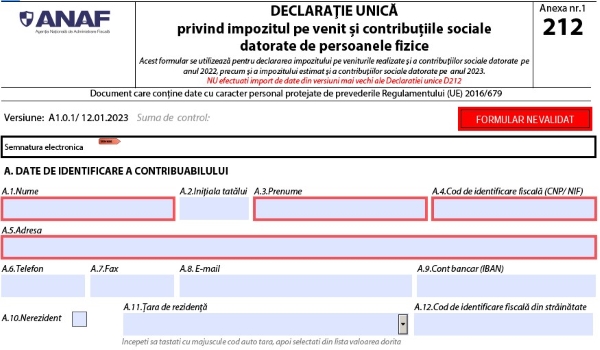

Declaratia unica 2023 PDF - ultima versiune - publicata in 12 ianuarie 2023.

Declaratia unica 2023 - noile modificari

Radiere SRL PFA II IF

PFA II IF Taxe Impozite Deduceri Contributii 2025

Propriul meu plan de afaceri

Modificarile introduse prin OG 16/2022 vizeaza urmatoarele aspecte:

- modul de stabilire a bazei de calcul al impozitului pe venitul din cedarea folosintei bunurilor, in sensul in care, incepand cu 1 ianuarie 2023, venitul brut reprezinta venit anual impozabil;

- reglementarea unor obligatii fiscale pentru persoanele fizice care obtin din strainatate venituri din pensii pentru care se datoreaza contributia de asigurari sociale de sanatate, respectiv pentru partea ce depaseste suma lunara de 4.000 lei, cu respectarea prevederilor legislatiei europene aplicabile in domeniul securitatii sociale, precum si a acordurilor privind sistemele de securitate sociala la care Romania este parte;

- modificarea bazei anuale de calcul al contributiei de asigurari sociale, in cazul persoanelor care realizeaza venituri din activitati independente venituri si/sau venituri din drepturi de proprietate intelectuala, din una sau mai multe surse si/sau categorii de venituri, a caror valoare cumulata este cel putin egala cu 12 salarii minime brute pe tara, in vigoare la termenul de depunere a Declaratiei unice privind impozitul pe venit si contributiile sociale datorate de persoanele fizice - Capitolul II ”Date privind impozitul pe veniturile estimate/norma de venit a se realiza in Romania si contributiile sociale datorate”, dupa cum urmeaza:

Baza anuala de calcul al contributiei de asigurari sociale o reprezinta venitul ales de contribuabil, care nu poate fi mai mic decat:

a) nivelul de 12 salarii minime brute pe tara, in cazul veniturilor realizate cuprinse intre 12 salarii minime brute, inclusiv si 24 salarii minime brute pe tara;

b) nivelul de 24 salarii minime brute pe tara, in cazul veniturilor realizate cel putin egale cu 24 salarii minime brute pe tara.

- modificarea bazei anuale de calcul al contributiei de asigurari sociale de sanatate, in cazul persoanelor care realizeaza venituri din activitati independente, venituri din drepturi de proprietate intelectuala, venituri din asocierea cu o persoana juridica, contribuabil potrivit prevederilor titlului II sau titlului III din Codul fiscal, venituri din cedarea folosintei bunurilor, venituri din activitati agricole, silvicultura si piscicultura, venituri din investitii si venituri din alte surse, din una sau mai multe surse si/sau categorii de venituri, a caror valoare cumulata este cel putin egala cu 6 salarii minime brute pe tara, in vigoare la termenul de depunere a Declaratiei unice privind impozitul pe venit si contributiile sociale datorate de persoanele fizice - Capitolul II ”Date privind impozitul pe veniturile estimate/norma de venit a se realiza in Romania si contributiile sociale datorate”, astfel:

Baza anuala de calcul al contributiei de asigurari sociale de sanatate o reprezinta:

a) nivelul a 6 salarii minime brute pe tara, in cazul veniturilor realizate cuprinse intre 6 minime brute, inclusiv si 12 salarii minime brute pe tara;

b) nivelul de 12 salarii minime brute pe tara, in cazul veniturilor realizate cuprinse intre 12 minime brute, inclusiv si 24 salarii minime brute pe tara;

c) nivelul de 24 salarii minime brute pe tara, in cazul veniturilor realizate cel putin egale cu 24 salarii minime brute pe tara.

De asemenea, prin Ordonanta de urgenta a Guvernului nr.2/2022 privind stabilirea unor masuri de protectie sociala a angajatilor si a altor categorii profesionale in contextul interzicerii, suspendarii ori limitarii activitatilor economice, determinate de situatia epidemiologica generata de raspandirea coronavirusului SARS-CoV-2, precum si pentru modificarea si completarea unor acte normative, cu modificarile si completarile ulterioare, s-a reglementat acordarea unor indemnizatii lunare pentru profesionisti si persoanele fizice care obtin venituri exclusiv din drepturile de autor si drepturile conexe. Pentru aceste venituri, contribuabilii datoreaza impozit pe venit, contributie de asigurari sociale si contributie de asigurari sociale de sanatate.

Baza anuala de calcul al contributiei de asigurari sociale de sanatate o reprezinta:

a) nivelul a 6 salarii minime brute pe tara, in cazul veniturilor realizate cuprinse intre 6 minime brute, inclusiv si 12 salarii minime brute pe tara;

b) nivelul de 12 salarii minime brute pe tara, in cazul veniturilor realizate cuprinse intre 12 minime brute, inclusiv si 24 salarii minime brute pe tara;

c) nivelul de 24 salarii minime brute pe tara, in cazul veniturilor realizate cel putin egale cu 24 salarii minime brute pe tara.

De asemenea, prin Ordonanta de urgenta a Guvernului nr.2/2022 privind stabilirea unor masuri de protectie sociala a angajatilor si a altor categorii profesionale in contextul interzicerii, suspendarii ori limitarii activitatilor economice, determinate de situatia epidemiologica generata de raspandirea coronavirusului SARS-CoV-2, precum si pentru modificarea si completarea unor acte normative, cu modificarile si completarile ulterioare, s-a reglementat acordarea unor indemnizatii lunare pentru profesionisti si persoanele fizice care obtin venituri exclusiv din drepturile de autor si drepturile conexe. Pentru aceste venituri, contribuabilii datoreaza impozit pe venit, contributie de asigurari sociale si contributie de asigurari sociale de sanatate.

Declaratia unica 2023 - ce va cuprinde noul formular

Modificarile fata de actualul formular sunt, in principal, urmatoarele:

a) introducerea la Capitolul I, sectiunea 2 din formular a unei subsectiuni noi, subsectiunea 3, care se completeaza de persoanele fizice care obtin din strainatate venituri din pensii pentru care se datoreaza contributia de asigurari sociale de sanatate;

b) eliminarea de la Capitolul I a sectiunii referitoare la stabilirea si declararea obligatiilor fiscale datorate de catre contribuabili, pentru indemnizatiile prevazute de Ordonanta de urgenta a Guvernului nr.30/2020;

c) introducerea la Capitolul I a unei sectiuni distincte pentru stabilirea si declararea obligatiilor fiscale datorate de catre contribuabili, pentru indemnizatiile prevazute de Ordonanta de urgenta a Guvernului nr.2/2022;

d) actualizarea sectiunii “Sumarul obligatiilor privind impozitul pe venitul realizat si contributiile sociale datorate, stabilite prin declaratia curenta”, de la Capitolul I din formular, care devine sectiunea 8, prin introducerea campurilor privind obligatiile fiscale datorate de contribuabili potrivit Ordonantei de urgenta a Guvernului nr.2/2022, precum si eliminarea campurilor privind obligatiile fiscale datorate de contribuabili potrivit Ordonantei de urgenta a Guvernului nr.30/2020;

e) introducerea la Capitolul II, sectiunea 1, subsectiunea 1, lit.B, la rd.3 a indicatorului “Venit anual impozabil” care se completeaza de contribuabilii care obtin venituri din cedarea folosintei bunurilor;

f) introducerea la Capitolul II, sectiunea 2 din formular la subsectiunea 1 si la subsectiunea 2 a unor campuri pentru stabilirea si declararea contributiilor de asigurari sociale, respectiv contributiilor de asigurari sociale de sanatate datorate de contribuabili, in functie de incadrarea in plafonul minim anual, potrivit legii.

g) actualizarea in mod corespunzator a instructiunilor de completare a declaratiei unice.

Citeste toate noutatile despre Declaratia unica pe anul 2023 pe contabilul.ro.

Autor: Viorica Ghinea

Ghinea Viorica face parte din echipa Portalpfa.ro din anul 2017, unde se concentreaza pe noutatile legislative si prezinta cele mai relevante stiri din domeniu. Si-a inceput activitatea in presa in 2009 si a acoperit de-a lungul anilor subiecte precum sanatate, amenajari interioare, moda, sport si legislatie. In prezent, scrie pentru dumneavoastra despre tot ceea ce inseamna TVA, monografii contabile, legislatie fiscala si contabila, pentru a sprijini contabilii, antreprenorii si alte categorii.

Ghinea Viorica face parte din echipa Portalpfa.ro din anul 2017, unde se concentreaza pe noutatile legislative si prezinta cele mai relevante stiri din domeniu. Si-a inceput activitatea in presa in 2009 si a acoperit de-a lungul anilor subiecte precum sanatate, amenajari interioare, moda, sport si legislatie. In prezent, scrie pentru dumneavoastra despre tot ceea ce inseamna TVA, monografii contabile, legislatie fiscala si contabila, pentru a sprijini contabilii, antreprenorii si alte categorii.

Ti-a placut acest articol? Recomanda-l prietenilor:

Articole pe acelasi subiect

Cele mai citite stiri

Prestari servicii intracomunitare efectuate de PFA: Care sunt implicatiile fiscale?

Citeste mai mult

Instalare panouri fotovoltaice: Monografie contabila prosumator

Citeste mai mult

ANAF a descoperit fraude de 35 de milioane de euro in transportul alternativ: Tot mai multi soferi aleg statutul de PFA

Citeste mai mult

Formularul 800: Ce trebuie sa faci daca nu primesti facturile prin RO e-Factura

Citeste mai mult

Excel pentru PFA: Cum sa lucrati eficient si sa va gestionati afacerea fara stres

Citeste mai mult